最近、資産形成への関心の高まりから、クレジットカードによるポイ活やつみたてNISAを始める方が増えてきています。

しかし、

- クレジットカードの種類がたくさんあって、どれがいいのかわからない

- どうせやるなら少しでもお得なカードを使用したい

と思われる方も多いかと思います。

私はクレジットカードの中でも、つみたてNISAや対象店舗でポイント高還元率を駆使することで多くのポイント還元をゲットできる、三井住友カードゴールド(NL)を強くおすすめします。

本記事では、三井住友カードゴールド(NL)のメリット・デメリットやおすすめする理由などを詳しく解説していきますので、ぜひ最後までご覧ください。

三井住友カードゴールド(NL)の基本情報

カード番号や有効期限などが券面に印字されない、三井住友カードゴールドナンバーレスカード。

条件を満たせば、ずっと無料で所持できるうえに、コンビニ等で5%以上のポイント還元を受けられるハイスペックなカードです!

三井住友カードゴールド(NL)をおすすめする理由

三井住友カードゴールド(NL)をおすすめする理由は主に次の3点です。

対象のコンビニ・飲食店で最大5%以上ポイント還元

100万円利用による特典

SBI証券の積立投資カード決済でのポイント獲得

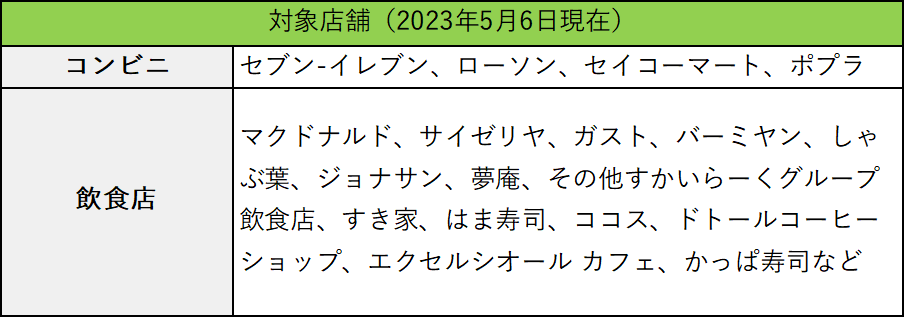

おすすめポイント① 対象のコンビニ・飲食店で最大5%以上ポイント還元

三井住友カード ゴールド(NL)を対象のコンビニや飲食店などでタッチ決済利用すると、最大5%ポイント還元を受けられます。

対象店舗は以下の通り。

対象の店舗についての詳細は↓をご確認ください。(三井住友カードの公式サイトです。)

おすすめポイント② 100万円利用による特典

三井住友カード ゴールド(NL)では1年間で100万円以上利用することで以下の特典を得ることができます。(ネットでは、よく100万円修行と言われております。)

- 10,000ポイント還元

- 翌年以降の年会費永年無料

10,000ポイント還元

三井住友カード ゴールド(NL)は年間100万円以上利用すると10,000ポイントもらえます。

また、ポイント還元1回だけでなく、毎年条件を達成すれば毎年受け取ることができます。

100万円利用した場合の通常ポイント還元が0.5%(5,000ポイント)と合わせると、合計15,000ポイントが得られまずので、ポイント還元率は実質1.5%となり高還元率にすることができます。

100万円を超えてからは実質ポイント還元率は落ちていきますので、100万円を超えたら、楽天カードなどの1%還元のカードに切り替えることをおすすめします。

(例えば、200万円利用した場合、通常ポイント還元10,000ポイント+10,000ポイントなので、実質1.0%還元となってしまいます。)

翌年以降の年会費永年無料

三井住友カードゴールド(NL)を1年間で100万円分利用すると、翌年以降の年会費が無料になります。

永年無料ですので、2年目に100万円以上利用しなくても、3年目の年会費も無料になります。(初年度は5,500円がかかります。)

100万円分利用における注意点

以下の利用では100万円利用の対象にならないので注意が必要です。

- 年会費(クレジットカード、ETCカード、PiTaPaカード)

- 三井住友カードつみたて投資(SBI証券)、

- キャッシングリボ、海外キャッシュサービス

- 交通系およびその他一部の電子マネーへのチャージ

- モバイルSuicaの定期券・特急券・グリーン券の購入

- モバイルICOCAの定期券購入

- 三井住友発行プリペイドカードへのチャージ

- スマートフォンアプリ「Vポイント」へのチャージ

- 国民年金保険料、提携会社からの収納事務を委託された一部の保険料

おすすめポイント③ SBI証券での積立投資カード決済によるVポイント獲得

三井住友カードゴールド(NL)はSBI証券の積立投資をカード決済できるうえに、ポイントが貯めることが可能です。(還元率:1.0%)

(個人的に本おすすめポイントが三井住友カードゴールド(NL)を選んだ一番の理由です。)

カードでの積み立ては月50,000円までとなっておりますので、毎月500ポイント、年間で6,000ポイントを獲得することができます。

私も三井住友カードゴールド(NL)を使用し、つみたてNISA&投信積立を月50,000円購入しており、毎月500ポイントゲットしております。(つみたてNISA口座に月33,333円、特定口座に月16,667円購入してます。)

三井住友カード ゴールド(NL)のデメリット

三井住友カードゴールド(NL)を紹介してきましたが、いくつか注意点があります。

具体的な注意点は以下3つです。

通常ポイント還元率は高くない

年間100万円以上利用しないと年会費が発生する

国内・海外旅行保険額は他ゴールドカードと比較して高くない

通常ポイント還元率は高くない

三井住友カードゴールド(NL)の通常ポイント還元率は0.5%と平均的です。

他社クレジットカード(楽天カードなど)は、ポイント還元率が1.0%のものもあるので、年間100万円利用を前提に所持することをおすすめします。

100万円以上利用しないと年会費がかかる

三井住友カードゴールド(NL)の年会費は5500円(税込)です。

1年で100万円以上利用しないと年会費がかかってしまいます。

1度でも年間100万円以上を利用すれば、以降は年会費は発生しませんので、初年度に100万円利用をするのが、おすすめです。

国内・海外旅行保険額が高くない

三井住友カードゴールド(NL)には、国内・海外旅行傷害保険が付帯します。

しかし、三井住友カードゴールド(NL)に付帯する旅行保険の補償額は他社のゴールドカードと比較すると、あまり高くありません。

他ゴールドカードと比べると補償額が低いため、海外出張などが多い方は、他カードも視野に入れると良いでしょう。

100万円以上利用の見込みがない場合は?

「100万円以上利用すれば、特典があってお得なのは分かったけど、やっぱり100万円も利用しないよ」という方は、三井住友カード(NL)にするのも選択肢もあります。

三井住友カード(NL)では、100万円利用特典はありませんが、下記のメリットがあります。

- 年会費無料

- 対象のコンビニ・飲食店で最大5%以上ポイント還元(ゴールドと同様)

- 投信積立クレジットカード決済のポイント(0.5%還元)

年会費が無料なので、手軽に所持することができ、なおかつゴールドカードと同様対象店でのポイント還元やSBI証券での投信積立クレカ決済ポイント0.5%還元もありますので、

最初はノーマルのカードで様子を見て、100万円以上利用の見込みが出てきたら、ゴールドに切り替えるのも一つの手だと思います。

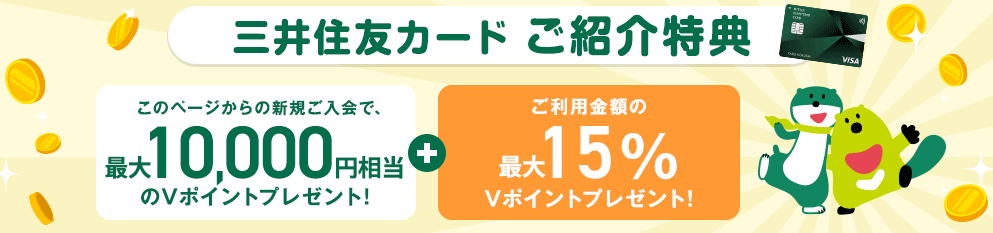

下の画像リンク経由で三井住友カード(NL)をご登録いただきますと、ホームページから直接発行するより、2,000ポイント多くポイント獲得できますので、ぜひご活用ください!

おすすめの国際ブランドはMastercard

三井住友カードの国際ブランドはVISA、Mastercardの2種類ありますが、私はMastercardブランドでの発行をおすすめします。

理由としては、Mastercardブランドにすることで、au PAYへの金額チャージが可能な点です。

au PAYチャージを利用することで、チャージ時に0.5%(Vポイント)+ au PAY決済利用時の0.5%(pontaポイント)=合計1.0%還元となります。

au PAYは多くのコンビニ・スーパーで決済ができるので、他社カードと同等のポイント還元率(1%)を確保しつつ、100万円修行をすることができるので、Mastercardブランドが非常におすすめです。(VISAブランドではau PAYチャージに対応しておりません。)

三井住友カード ゴールド(NL)がおすすめの方

三井住友カード ゴールド(NL)は以下のような方におすすめです。

- SBI証券でつみたてNISAをする予定の方

- 年間100万円以上利用する方

- ポイントアップ対象のコンビニ・飲食店を頻繁に利用する方

ご紹介しましたメリットを活かすことで、あなたの資産形成が加速していくことと思います。

下の画像リンク経由で三井住友カード(NL)をご登録いただきますと、ホームページから直接発行するより、2,000ポイント多くポイント獲得できますので、ぜひご活用ください!

【まとめ】

この記事では、三井住友ゴールドカード(NL)のメリットとデメリットなどを紹介しました。

本記事を参考にしていただき、三井住友カードを利用して、お得にポイントを貯めながら、資産形成取り組んでいきましょう。

記事を最後まで読んでいただき、本当にありがとうございます!

にほんブログ村

もし、少しでも、面白かった!、参考になった!と感じていただけましたら、上のバナーをクリックしてブログランキングの上位になるための応援をお願いします!

あなたのクリックが私の励みになりますので、よろしくお願いいたします!